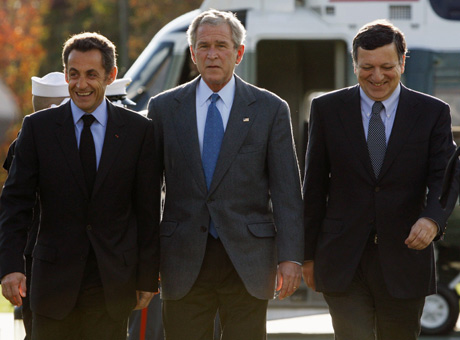

Los protagonistas de la crisis

La crisis económica está dejando algunos nombres propios. Caídos, rescatados

en el último instante, reguladores que tienen en sus manos la evolución del mercado

a corto plazo... Estos son los principales protagonistas de la catarsis.

LEHMAN BROTHERS

El cuarto banco de inversión de EEUU se declaró en quiebra el 15 de septiembre de 2008, tras ser incapaz de encontrar un comprador. La firma, fundada en 1850 en Alabama por los hermanos Lehman como una pequeña compañía de algodón, tenía una deuda de 613.000 millones de dólares. Elorigen de sus problemas eran las hipotecas basura: una de las unidades de Lehman era BNC, uno de los mayores bancos hipotecarios de EEUU especializados en estos créditos concedidos a clientes con poca solvencia. En 2007, Lehman cerró BNC, pero sus problemas continuaron. El banco disponía de activos por valor de 639.000 millones de dólares y contaba con25.935 empleados en 61 oficinas por todo el mundo. En este caso, el Gobierno de EEUU no acudió en auxilio de la entidad.

AMERICAN INTERNATIONAL GROUP (AIG)

La tercera mayor aseguradora del mundo rozaba la insolvencia y el Gobierno de EEUU acudió al rescate en septiembre de 2008 para evitar lo que habría sido el mayor cataclismo mundial desde el 'crack' del 29. A través de la Reserva Federal, concedió a AIG un crédito de 85.000 millones de dólares (unos 60.000 millones de euros), que da al Estado el control del 80% de la compañía. La aseguradora debía hacer frente al impago de los 'credit default swaps', seguros que hacía a sus clientes protegiéndoles ante la quiebra de empresas en las que tuvieran inversiones. Algo que con la crisis ocurre cada día y que a AIG le ha costado miles de millones. Además, su apuesta por las hipotecas de alto riesgo de impago, las 'subprime', le han provocado pérdidas de 18.000 millones de dólares entre enero y septiembre de 2008. La compañía tiene unos activos de más de un billón de dólares (700.000 millones de euros), equivalente al 80% del PIB de España, y el monto de los créditos que bancos de todo el mundo tienen asegurados con ella ascendía a 215.000 millones de euros. Si quebraba, no les indemnizaría en caso de que los tomadores de esos créditos no pagasen.

FANNIE MAE Y FREDDIE MAC

Las dos mayores entidades hipotecarias de EEUU también han sido nacionalizadas para evitar el desastre. El Estado ha asumido el control a través de la Agencia Federal Financiera de Casas e inyectará 100.000 millones de dólares en cada una.

FANNIE MAE se fundó en los años 30 como consecuencia de la crisis mundial. Como los bancos concedían los créditos con reticencias, el Gobierno creó la Asociación Nacional Federal de Hipotecas que dio, con menos recelos, préstamos hipotecarios a millones de personas. De sus siglas, FNMA, nació el acrónimo Fannie Mae. En 1968 se privatizó para separar su negocio de los presupuestos del país.

FREDDIE MAC es el hermano menor. Fue creado en 1970, bajo el nombre de Banco Federal de Préstamos para Viviendas, para ampliar el mercado de los créditos. Entre ambas compañías, que en el último año han perdido 14.000 millones de dólares, sustentan más del 40% de la deuda hipotecaria de EEUU. Se prevé que, una vez saneadas, sean troceadas y privatizadas.

BEAR STEARNS

El quinto banco de inversión de EEUU fue el primero en caer: reconoció problemas de liquidez y sus acciones se desplomaron un 46% en la Bolsa de Nueva York, por lo que el Gobierno de EEUU acudió en su auxilio para evitar que el colapso afectase a otras instituciones. Fue salvado por la mínima. Su rival JP Morgan anunció su compra en marzo de 2008 por tan sólo dos dólares (1,28 euros) por acción, en una operación sólo en títulos y que la Reserva Federal financia hasta el límite de 30.000 millones de dólares (más de 19.000 millones de euros). Esto situó el valor del Bearn Stearns en unos 236 millones de dólares (unos 151,5 millones de euros), lo que suponía un descuento del 93% respecto a su valor.

HENRY PAULSON. DEPARTAMENTO DEL TESORO

El secretario del Tesoro —cargo que equivale al de un ministro de Economía en Europa— fue el artífice del 'plan de rescate' propuesto por Bush. Según su iniciativa, el Tesoro podría comprar hasta 700.000 millones de dólares (casi 490.000 millones de euros) en activos hipotecarios en manos de los bancos. Lo que se traduce en que la Administración compraría la deuda de mala calidad de las instituciones financieras estadounidenses, en lo que supondría la mayor intervención de la historia desde la Gran Depresión de los años 30.

Paulson (Illinois, 1946) defiende que el Gobierno intervenga en los mercados para evitar un daño mayor en la economía. Es un hombre de Wall Street, donde hizo carrera durante más de 30 años antes de llegar al Departamento del Tesoro.

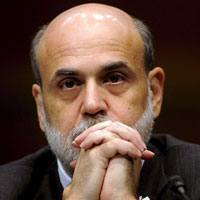

BEN BERNANKE. RESERVA FEDERAL

Es otro de los reguladores gubernamentales. El presidente de la FED —en el cargo desde febrero de 2006— ha coordinado las inyecciones de liquidez y la bajada de los tipos de interés para dar confianza a la economía.

Ante la mala marcha de los mercados, la FED recortó los tipos de interés hasta el 2%, uno de los niveles más bajos desde 2004 . Además, se optó por inyectar liquidez —préstamos que las instituciones monetarias ofrecen a las entidades financieras cuando detectan que hay escasez de dinero en circulación— para combatir la incertidumbre. Bernanke defendió también el 'plan de rescate' de Paulson y Bush.

FORTIS

Este gigante belga-holandés con presencia en más de 50 países es una de las entidades europeas más afectadas por la crisis. Su inversión en hipotecas basura en EEUU, la adquisición de parte de los activos de ABN Amro, sumado a la caída de su valor en bolsa (un 70% a lo largo de 2008), ha provocado la división del banco. El pasado 28 de septiembre Fortis quedó bajo control público tras inyectar las autoridades de Bélgica, Holanda y Luxemburgo 11.200 millones de euros. A su vez, este gigante también decidió vender su participación del banco holandés ABN Amro. El último que ha movido ficha ha sido la entidad francesa BNP Paribas quien se ha hecho con el control de las actividades bancarias y de seguros de Fortis en Bélgica y Luxemburgo, aunque sus Gobiernos conservan la capacidad de bloqueo en la entidad.

HYPO REAL ESTATE BANK

El segundo mayor banco hipotecario de Alemania ha rozado la bancarrota. Tras un primer intento de rescate fallido, el Gobierno alemán ha conseguido llegar a un acuerdo con los bancos y aseguradoras privadas para dar liquidez a la entidad y devolver algo de estabilidad a los mercados financieros. Entre ambos sectores —público y privado— inyectarán un total de 50.000 millones de euros. Dentro del marco de la crisis internacional, la situación de Hypo Real Estate se complicó debido a la imposibilidad de su filial Depfa Bank para conseguir liquidez en el mercado interbancario. En el segundo trimestre del año su beneficio bruto se redujo en un 87%.

ALAN GREENSPAN

Es uno de los nombres que se señalan como 'culpables'. Como presidente de la Reserva Federal, organismo que funciona como banco central de EEUU, Greenspan dirigió la política financiera del país desde 1987 hasta 2006. Unos años en los que apostó por una política monetaria expansiva que algunos analistas consideran responsable de la actual crisis.

Greenspan fue designado por primer vez en el cargo por el ex presidente republicano Ronald Reagan. Su desempeño fue tan bien valorado en su momento que Clinton, demócrata, lo confirmó en el puesto. Menos agradables fueron sus relaciones con George Bush, que sale muy mal parado en sus memorias.

JEAN-CLAUDE TRICHET. BANCO CENTRAL EUROPEO

El presidente del Banco Central Europea (BCE) se está caracterizando por llevar una política económica contraria a la de Bernanke.

El francés (Lyon, 1942) se opone a bajar los tipos de interés para contrarrestar la ralentización del crecimiento de la economía en la eurozona.Mantiene que la principal tarea del BCE es asegurar la estabilidad de los precios y que si rebajase el precio del dinero, se dispararía la inflación.

El objetivo del BCE es defender los intereses de toda la zona euro. Trichet ocupa su presidencia desde el año 2003.

CONSULTEN, OPINEN , ESCRIBAN LIBREMENTE

Saludos

Rodrigo González Fernández

Diplomado en RSE de la ONU

www.consultajuridicachile.blogspot.com

www.el-observatorio-politico.blogspot.com

www.lobbyingchile.blogspot.com

www.biocombustibles.blogspot.com

www.calentamientoglobalchile.blogspot.com

oficina: Renato Sánchez 3586 of. 10

Teléfono: OF .02- 8854223- CEL: 76850061

e-mail: rogofe47@mi.cl

Santiago- Chile

Soliciten nuestros cursos de capacitación y consultoría en LIDERAZGO - RESPONSABILIDAD SOCIAL EMPRESARIAL – LOBBY – BIOCOMBUSTIBLES , y asesorías a nivel internacional y están disponibles para OTEC Y OTIC en Chile